こんばんは、29manです。

唐突ですが、みなさんは103万円や130万円の壁などの言葉を聞いたことがありますか?

最近は共働き家庭が一般的になってきて、実際に私も共働きですし同僚の家庭を見ても半分以上が共働き家庭です。

私の妻はフルタイムで働いてくれていますが、奥さんがパートとして働いている同僚たちの口からは「扶養が~103万円が~」という言葉が聞こえてきます。2020年の現在では103万円の壁というのは情報が古く、また103万円以外にもいくつかの壁が存在します。

なので、脳内のアップデートも兼ねて〇〇万円の壁について整理してみたいと思います。

今回は103万円、150万円の壁と呼ばれる税制上の壁について書いていきます。

そもそも扶養には2つの種類がある

扶養には2つの種類があります。それは、「税制上の扶養」と「社会保険上の扶養」です。

103万円、106万円、130万円、150万円と様々な壁を聞いたことがあると思いますが、103万円、150万円は税制上の壁、106万円、130万円が社会保険上の壁の話です。

例えばA夫さんが妻のB子さんを扶養している場合、税制上の扶養ではA夫さんが得をし、社会保険上の扶養ではB子さんが得をします。

| 税制上の扶養 | 扶養する側のA夫さんの所得税が控除される。 |

| 社会保険上の扶養 | 扶養される側のB子さんの社会保険料が免除される。 |

つまり、扶養する側と扶養される側では同じ扶養と言っても内容が異なるため、どちらの話をしているのかきちんと確認する必要があります。

次からは税制上の扶養について詳しく解説していきます。

税制上の扶養について(103万円、150万円の壁)

いわゆる103万円の壁と呼ばれてきたものです。

平成29年までは扶養される側(B子)の年収が103万円以下の場合は配偶者控除により所得税が一律38万円控除、103万円超から141万円未満だと配偶者特別控除が適用され、年収に応じて38~3万円に控除額が減少していくという制度でした。(2020年1月現在、法改正済み)

それでは、B子さんの年収が103万円を超えて150万円になった場合の影響を見ていきましょう。

B子さんの年収が103万円を超えて150万円になると

①B子さんが所得税を納める必要がある。

②A夫さんが配偶者控除を受けられなくなる。

③配偶者控除の代わりに配偶者特別控除が適用される。

次からは各項目について具体的に記載していきます。

①B子さんが所得税を納める必要がある。

年収が103万円以下の場合は所得税は掛かりません。これは、基礎控除(38万円)と給与所得控除の下限(65万円)を合計した額が103万円のためです。

なのでB子さんの年収が103万円を超えると所得税を支払う必要が出てきます。

しかし、所得税を支払うことは悪いことではありません。所得税が課税されるのは103万円を超えた部分なので、手取りは確実に増え、決して働き損になるわけではありません。

ここで注意しておきたいのは、A夫さんの会社の扶養手当の支給基準です。多くの会社で扶養手当の支給基準が103万円以内になっているため注意が必要です。

これだと上がった分の収入よりもA夫さんに支払われるはずの扶養手当が無くなり、トータルでマイナスになる可能性があります。

②A夫さんが配偶者控除を受けられなくなる。

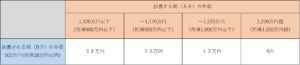

配偶者控除は、配偶者(B子)の年収が103万円以下の場合はA夫さんの年収に応じて最大38万円の所得控除をしますよという制度です。控除額は下の表を確認してください。

※年収(所得)の記載です。

B子さんの年収が150万円になるとA夫さんは配偶者控除を受けられなくなります。ただ、現在では配偶者控除はあまり気にする必要がなくなりました。それが次の③の配偶者特別控除の内容になります。

③配偶者控除の代わりに配偶者特別控除が適用される。

配偶者控除が受けられなくなったからといって38万円の控除がいきなり0円になるわけではありません。それは配偶者特別控除が適用されるからです。

配偶者特別控除では、B子さんの年収が103万円を超えると超えた分の年収に応じて徐々に控除額が減少していく仕組みになっています。

言葉では難しいので、配偶者控除と配偶者特別控除の関係性を下記の表に纏めました。

※年収(所得)の記載です。

表を見れば分かりますが、B子さんの年収が150万円以下であれば配偶者控除と同じ金額が控除されるため、実質的に配偶者控除は気にする必要がありません。

平成29年分以前とは配偶者特別控除の対象となる年収の基準が大幅に引き上げられており、この辺りが冒頭に脳内アップデートが必要と書いた理由です。

どうしてこのような法改正になったのかは実際のところ分かりませんが、年収の高いところから税金を取りたいという強い意図が感じられます。

さいごに

この記事で収入を無理して103万円以内に抑える必要が無いということが分かって頂けましたか。常に最新版の知識に脳内アップデートし、賢く楽しく働けると良いですね。

次回は社会保険編について記事にしたいと思います。働き方を考えるには税制面だけでなく社会保険についても考える必要がありますよ!

なお、法令は定期的に改正されています。今回の記事では基礎控除を38万円、給与所得控除を65万円と書いていますが、これも改正が入ります。

過去記事の古い情報は時期をみてリライトしていきたいと思いますので、今後もよろしくお願いします。